Les annonces de lancement de “néobanques vertes” se sont récemment multipliées (cf Les Echos et La Tribune). Ces articles se basent sur les déclarations de ces acteurs. Je vous propose d’abord de mettre en perspective leur apparition dans la transformation plus globale du secteur financier. Cette transformation vers un système plus vertueux et plus durable, sur laquelle tout le monde (au moins en paroles) s’accorde, et qu’ont initié depuis plus de 30 ans les banques éthiques. Nous verrons le rôle positif que peuvent jouer ces “néobanques vertes”. Puis nous irons creuser un peu plus leurs modèles, et découvriront pourquoi, aujourd’hui, ce sont surtout des exemples de greenwashing. C’est dommage, car nous avons besoin de plusieurs acteurs pour créer une émulation et changer le système financier rapidement.

[Avertissement : je suis Directeur Financier de la Nef, et donc nécessairement biaisé sur des acteurs qui se positionnent sur un discours très proche de celui la Nef et les autres banques éthiques. Je suis bien entendu preneur de commentaires pour enrichir l’article et relever d’éventuelles erreurs ou nuances à apporter. Enfin, cet article est purement personnel et n’engage en rien la Nef.]

Les acteurs pionniers de la finance éthique ne suffiront pas à transformer notre système financier : les échéances sont trop courtes, les montants en jeu trop grands

Les banques éthiques ne financent que des projets à impact positif, et publient tous les prêts qu’elles font pour apporter une totale transparence à leurs épargnants. Elles militent depuis plus de 30 ans pour changer le système financier et économique vers une approche plus écologique et sociale (plus de détails ici).

Mais la plus grande banque éthique en Europe, Triodos, a 12 milliards de bilan. Les grands groupes français sont entre 1 000 et 2 000 milliards. La Nef a aujourd’hui un bilan dépassant les 600 millions d’euros. Même si elle est en très forte croissance (plus de 450 millions d’euros collectés entre 2016 et 2020), ce ne sera pas suffisant non plus.

Il faut donc aussi transformer les gros acteurs en place.

D’abord par la réglementation, car ils ne bougeront pas sinon. L’autorégulation et les beaux discours, dans un contexte de pression actionnariale pour le rendement maximum, montrent chaque jour leurs limites. De nombreuses pistes de réglementation sont proposées, par Finance Watch par exemple.

Mais aussi en utilisant leur intérêt, celui de leurs dirigeants et actionnaires. Si de meilleures pratiques, reprises notamment aux acteurs de la finance éthique, leur permettent de conserver des parts de marché, de continuer à vendre ou d’avoir une meilleure image, ils bougeront.

Or l’offre bancaire des acteurs en place est aujourd’hui très peu différenciée. Les arguments sans cesse répétés sont le prix ou le niveau de l’expérience client, en particulier lié à sa digitalisation. Ce sont des caractéristiques facilement copiables. Parallèlement, la conscience citoyenne sur les enjeux sociaux et écologiques progresse fortement. Après l’alimentation biologique ou l’électricité issue de sources renouvelables, la banque devient un enjeu pour les pratiques de consommation des citoyens engagés.

C’est ce qu’ont très bien compris les “néobanques vertes”. En reprenant la critique du système en place développée par les pionniers de la finance éthique et en proposant de nouvelles alternatives, ils provoquent davantage de couverture médiatique sur ces sujets essentiels mais peu mis en avant. Ils vont montrer dans le sillage des banques éthiques que des produits “verts” peuvent fonctionner commercialement, et donc éveiller l’intérêt des acteurs en place. Enfin, ils vont aiguilloner les banques éthiques actuelles, dont les offres sont aujourd’hui soit absentes soit insuffisantes. C’est donc a priori une bonne nouvelle pour la transformation du secteur financier.

Toutefois, ces acteurs sont aujourd’hui pris, à mon sens, en flagrant délit de greenwashing et de publicité mensongère. Ils entretiennent habilement la confusion sur leur activité. Simples courtiers revendant des comptes et cartes d’acteurs disposant eux d’un agrément bancaire, ils racontent qu’ils financent avec l’argent de leurs clients des projets à impact positif, et même souvent qu’ils sont des banques à part entière…

Nous verrons en détail (avec études de cas, bilans comptables et schémas à l’appui) comment réglementairement, comptablement et financièrement, ces promesses sont aujourd’hui trompeuses, et les “100% de votre argent va à des projets à impact positif” sont en réalité aujourd’hui plus proches des 4%… Leur modèle, en externalisant à leurs partenaires bancaires traditionnels l’activité à principale valeur ajoutée, le financement de projets, me semble très limité pour les défis actuels. Mais ils ont très certainement la capacité, et j’espère la volonté, d’aller plus loin que leurs premières annonces, afin de constituer de vrais acteurs de la finance éthique et contribuer à de vrais changements profonds de notre système. Nous en avons besoin. Il y a de la place pour plusieurs acteurs qui doivent entretenir une saine émulation au bénéfice de l’intérêt général.

Comme pour le marché de l’électricité, l’émergence de ces acteurs devrait aboutir rapidement à un classement mené par les ONG vigilantes pour aider les citoyens à mieux se repérer entre les offres “vraiment vertes” et les autres.

- Petite pub : Enercoop, cofondée par la Nef en 2003, est aujourd’hui classée 1ère sur les offres d’électricité “vraiment vertes”.

Zoom sur les « néobanques vertes«

Nous allons désormais creuser le modèle des “néobanques vertes”. Mon accusation de greenwashing repose sur 4 principaux arguments, que je vous synthétise ici, et que nous creuserons par la suite :

Reprenons d’abord la définition de Novethic : “Le greenwashing (éco-blanchiment) est une méthode de marketing consistant à communiquer auprès du public en utilisant l’argument écologique. Le but du greenwashing étant de se donner une image éco-responsable, assez éloignée de la réalité… La pratique du greenwashing est trompeuse et peut-être assimilé à de la publicité mensongère.”

- Ces néobanques entretiennent la confusion sur leur activité, et laissent entendre qu’elles sont des acteurs bancaires pouvant investir les fonds de leurs clients dans des projets “verts”, ce qui n’est pas le cas

- L’activité réelle de ces “néobanques vertes” est celle d’intermédiaire, revendeur de cartes et comptes de paiements d’autres structures qui elles disposent d’agrément bancaire et de la capacité d’utiliser l’argent des clients finaux

- Elles dépendent donc de ces fournisseurs bancaires qui n’ont pas de politique d’investissement particulièrement “verte” et ne s’en cachent d’ailleurs pas (ex : Société Générale, SolarisBank)

- L’argent dans des banques éthiques est géré par les banques éthiques, qui décident ce qu’elles en font, en l’occurrence financer des projets à impact positif en toute transparence. Les néobanques dépendent elles du bon vouloir de leurs partenaires.

- Il est comptablement impossible de dire que l’argent fourni par les clients de ces néobanques sera utilisé pour des projets à impacts

- La promesse de ces acteurs est qu’aucun euro déposé ne sert à des industries fossiles, et que chaque euro va à des projets verts ou à impact positif.

- Mais l’argent est fongible, et vous ne pouvez pas isoler dans un bilan bancaire tel euro de ressource vers tel euro de prêt. Si vous déposez de l’argent dans une banque, vous contribuez à financer l’ensemble de son bilan, tous les projets, qu’ils soient positifs ou non. Pas le petit bout “vert” que vous aimeriez isoler.

- Concrètement, une toute petite partie des fonds fournis par les clients de ces néobanques servira à des projets à impact. Pour Tomorrow, qui utilise SolarisBank (tout comme au moins une autre néobanque française), on peut faire une première estimation à moins de 4% des fonds des clients allant dans le green bond cité. Le gros de l’argent est en réalité notamment placé à la Banque Centrale (Allemande probablement) et dans des titres de dette d’Etats.

- Il est réglementairement impossible d’utiliser tout l’argent des clients de ces néobanques dans des projets à impact

- Les banques partenaires de ces acteurs doivent respecter des contraintes réglementaires : ratio de liquidité, réserves obligatoires à la banque centrale, etc. qui empêchent complètement de dire “tout votre argent va dans des projets”

- C’est impossible même pour les banques éthiques présentes depuis 30 ans, avec agrément bancaire, capacité de prêter et un militantisme à toute épreuve.

- Nous verrons en détail le cas de Tomorrow qui s’appuie sur son partenaire Solaris Bank, puis rapidement les autres acteurs français

- Il est financièrement impossible d’utiliser tout l’argent des clients de ces néobanques dans des projets à impact

- Principalement, si des clients vous confient de l’argent sur un compte de paiement et qu’ils peuvent le retirer à tout moment, vous n’allez pas vous amuser à l’investir dans des projets d’énergie renouvelable à 15 ou 20 ans : vous devez gérer votre risque de liquidité. C’est d’ailleurs une des raisons qui justifient les réglementations vues ci-dessus.

- Concrètement, vous garderez donc cet argent principalement à la Banque Centrale ou sur des comptes bancaires à vue vous permettant de récupérer l’argent rapidement.

- Or justement les banques centrales sont accusées de trop financer les entreprises polluantes dans leurs rachats d’obligations massifs initiés lors de la crise de 2008 et accélérés par la crise Covid. Et sur les autres comptes à vue dans d’autres banques, vous perdez la traçabilité et l’impact positif promis…

- Ce système incite donc à encourager des financements de court-terme, à rebours des investissements de long-terme nécessités par la transition écologique et sociale

- Les actifs financés in fine par les banques partenaires des “néobanques” sont des actifs déjà largement financés par les marchés et/ou la Banque Centrale Européenne, pas ceux qui en ont le plus besoin, comme les projets locaux de TPE/PME à impact.

- Pour des raisons réglementaires ou de gestion de leur liquidité, les partenaires bancaires sélectionnés vont privilégier des entreprises cotées, qui sont déjà très bien financées

- Les banques éthiques comme la Nef en France financent à l’inverse beaucoup plus les projets à fort impact et qui manquent de financement (50% de créations d’entreprises pour la Nef). Finansol écrit ainsi dans son dernier rapport “Via les ressources collectées, 38 financeurs et fonds solidaires ont investi 251 M€ (+23 %) dans des associations et entreprises à forte utilité sociale en 2019. Ces investissements sont effectués par des acteurs variés comme les grands financeurs solidaires, la Nef loin en tête, ou les gérants de fonds solidaires, via leurs FPS (Fonds Professionnel Spécialisé) qui centralisent les investissements solidaires des fonds « 90-10 ».”

Nous pouvons passer désormais au détail de ces points.

Tout d’abord, qu’est-ce que ces “néobanques vertes” annoncent?

“Compte à impact positif”, “alternative bancaire durable”, “citoyen, durable et éco-responsable”, “néobanque verte”, “financer uniquement la transition écologique”, etc.. La liste des promesses est longue, et laissent croire que ce sont des banques. Le premier acteur à s’être lancé sur le créneau, Tomorrow (en Allemagne), a des ambitions en France.

Le premier point à éclaircir est celui de “néobanque”. Popularisé par des acteurs comme N26 ou Revolut sur le marché des particuliers, il s’agit d’acteurs avec des agréments très légers, au moins à leurs débuts, de simples courtiers ou équivalent. Concrètement, ils n’ont pas d’agrément bancaire ni même d’établissement de paiement, et gèrent simplement une application mobile et un service client.

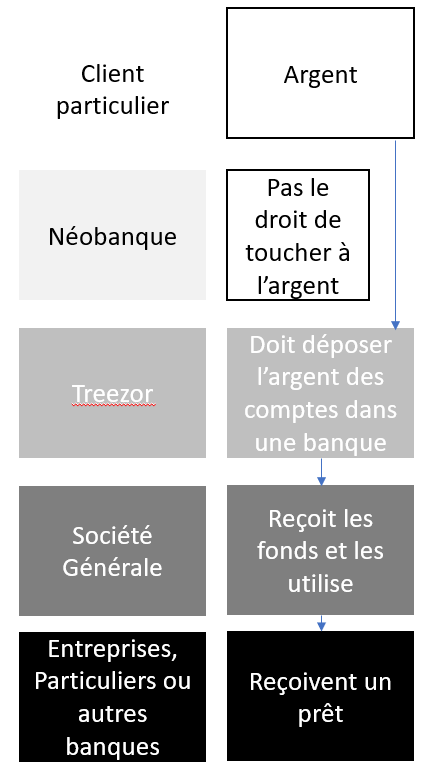

L’émission de la carte, la gestion du compte, les responsabilités réglementaires comme le contrôle du dossier client (Lutte contre le Blanchiment et le Financement du Terrorisme par exemple) et surtout l’utilisation de l’argent des particuliers restent à la charge de leur partenaire qui dispose de l’agrément. Tomorrow est ainsi partenaire de Solaris Bank, en Allemagne. C’est également le partenaire choisi par au moins un autre acteur pour se lancer en France, tandis qu’un autre a choisi Treezor, filiale de la Société Générale.

Lorsque ces acteurs disent être “agréés par l’ACPR” par exemple (Autorité de Contrôle Prudentiel et de Résolution), en réalité elles sont agréées le plus souvent comme agent de leur partenaire. Ce sont des intermédiaires, qui ont le droit de vendre leurs produits, en l’occurrence des comptes et cartes de paiement.

L’argent déposé par les clients n’est donc pas géré par ces “néobanques”, mais par leurs partenaires, ou les partenaires de leurs partenaires. Pour un des acteurs, les fonds sont gérés par Treezor, qui est établissement de paiement, qui doit déposer les fonds dans une banque, en l’occurrence la Société Générale. Pour Tomorrow, les fonds sont gérés par Solaris Bank.

Concrètement, cela donne par exemple :

C’est la première grande différence avec un acteur comme la GLS ou Triodos en Allemagne, ou la Nef en France. L’argent dans des banques éthiques est géré par les banques éthiques, qui décident ce qu’elles en font, en l’occurrence financer des projets à impact positif en toute transparence. Les néobanques dépendent elles du bon vouloir de leurs partenaires.

Si nous regardons le cas de Tomorrow, ils dépendent de Solaris. Or Solaris est un acteur qui n’a aucune prétention sur leur éthique. Ils ont été fondés par Finleap, une entreprise qui crée des sociétés financières (“fintech”) et veut “révolutionner le secteur par la technologie”. Si on regarde Solaris, ses actionnaires sont des grands noms de la finance classique : BBVA, ABN-AMRO, VISA, etc.

Le deuxième point concerne l’utilisation des fonds elle-même : pour justifier leur promesse, ces acteurs expliquent financer des projets à impact positif et exclure les secteurs les plus polluants. Problème, c’est impossible pour des raisons comptables, financières et réglementaires.

En effet, l’argent, notamment dans un bilan bancaire, est fongible. Vous ne pouvez pas dire tel euro déposé par tel client (au passif de la banque), va exclusivement dans tel compte tout vert (à l’actif de la banque). C’est comptablement impossible. L’ensemble des ressources du passif (compte courant, livret, obligations, actions, etc.) financent l’ensemble de l’actif (prêts aux entreprises, immobilisations, trésorerie, etc.).

Concrètement, lorsque des clients (par exemple de ces comptes de paiement) augmentent leur solde, l’argent va être enregistré au passif de la banque, comme une ressource utilisable, et à l’actif va se déposer dans la trésorerie de la banque. Celle-ci va ensuite décider de l’utiliser comme bon lui semble, ou de la conserver en trésorerie. Mais c’est impossible de dire qu’il va servir précisément à tel ou tel prêt.

Ce principe n’est pas propre aux banques, il suffit de réfléchir lorsque vous recevez votre salaire. Est-ce que vous pouvez dire que tel euro de votre salaire ou revenu va financer le loyer, et tel euro les sorties au restaurant ? Non. Vous pouvez faire un budget, imaginer des “comptes” séparés entre les dépenses forcées (loyer, crédit immobilier, électricité, etc.) et ce qu’il vous reste de disponible. Mais cela reste une représentation que vous vous créez.

Cet argent va financer l’ensemble des actifs de la banque qui détient ces fonds. Il faut donc bien analyser l’ensemble des activités d’une banque quand on veut mettre en avant son côté “vert” ou “éthique”. Sinon, on se focalise sur la cerise, la petite activité verte, au détriment du gâteau, la grosse majorité des financements. Il n’y a alors aucune cohérence dans le projet.

La solution qu’apportent les banques éthiques à cette limitation comptable, c’est la recherche de la cohérence maximale, ne financer que des projets à impact, pour que l’ensemble de l’actif soit vert, et pas qu’un petit bout. Or les banques qui vont gérer ces fonds pour les néobanques “vertes”, aujourd’hui Société Générale (SG) et Solaris Bank, ne sont aujourd’hui pas des banques éthiques qui ne financent que des projets à impact positif, ni des banques qui permettent de savoir ce qu’elles financent. Je ne m’attarde pas sur la SG, de nombreuses ONG comme les Amis de la Terre ou Oxfam analysent ses financements et disent ce qu’elles en pensent.

D’après son site Internet et son bilan, Solaris, qui est une entreprise à but lucratif et en très forte croissance, a surtout pour ambition de développer ses activités et n’a pas de politique de placement particulièrement verte. En revanche, elle est disposée à acheter une obligation “verte” (“green bond”) et à laisser dire à ses clients néobanques que les fonds de leurs clients particuliers ne servent à financer que ces obligations vertes. Nous verrons plus en détail son bilan ci-dessous.

Sur la définition du green bond ou obligation verte. C’est une obligation qui est censée financer uniquement des projets écologiques, en répondant à un cahier des charges, et qui doit être contrôlé. Comme expliqué plus haut, c’est impossible comptablement et financièrement. Mais même si l’on regarde le concept de base, de nombreux articles pointent le greenwashing, faute de rigueur dans les contrôles et de standards communs aux différentes entreprises et banques qui en émettent : “worst examples of greenwashing are in green bonds”, “les green bonds sont-ils aussi verts qu’ils en ont l’air?”, “les entreprises qui lancent des « green bonds » sont aussi souvent de gros émetteurs de CO2”, etc.

La deuxième raison est financière, et porte sur ce qu’on appelle en banque la “gestion actif-passif”.

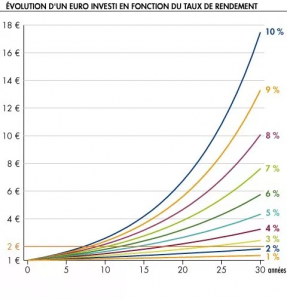

Nous avons expliqué que comptablement il était impossible de tracer un euro reçu vers son utilisation, et regardé l’exemple d’un particulier. On peut néanmoins essayer de voir quel argent va vers quelle utilisation, approximativement, en regardant les horizons de temps de l’argent utilisé.

On peut ainsi dire que votre crédit auto à 5 ans finance votre voiture que vous allez utiliser environ 5 ans, ou que votre crédit immobilier sur 25 ans va financer votre maison. Cela reste un ordre de grandeur (on utilise une voiture souvent bien après l’amortissement du crédit, et on rembourse souvent le crédit immobilier avant d’avoir fini de le rembourser, car on achète un autre bien par exemple).

De même pour une entreprise. Si nous prenons l’exemple du développement d’une entreprise de maraîchage biologique, financée par la Nef récemment à travers 2 prêts :

- un pour l‘achat de terres agricoles, sur 120 mois soit 10 ans, des éléments qui vont servir à l’exploitation de l’entreprise pendant longtemps

- L’autre pour acheter du matériel agricole, sur un délai plus court de 78 mois soit 6 ans et demi, car il faudra probablement le renouveler à ce moment-là.

A chaque horizon d’utilisation, un crédit.

Extrait de la liste des prêts de la Nef 2018. La Nef est le seul établissement français à publier l’intégralité des prêts qu’elle réalise, afin de permettre à ses épargnants de savoir où va leur argent

Comment fait alors une banque pour prêter à des horizons de 6 à 10 ans, alors qu’en général ses dépôts sont à plus court-terme (compte courant, livret d’épargne, etc.)?

Le métier traditionnel d’une banque, c’est de gérer l’écart entre les ressources que lui apportent des clients, à court-terme (votre compte courant, livret d’épargne, etc.), que vous pouvez retirer à tout moment, et les prêts qu’elle réalise, en général à moyen et long terme (crédits d’équipement pour les entreprises, crédits immobiliers pour les particuliers par exemple). Les taux à long-terme étant en général plus élevés que ceux à court-terme, la banque se fait une marge.

Mais elle doit faire très attention : si ses épargnants lui confient 100 millions dans des comptes courants et qu’elle prête 100 millions à des entreprises, pour des investissements à 7 ans, elle se retrouve avec 0 en trésorerie. Et si une partie de ses épargnants veut alors retirer de l’argent (pour acheter sa maison, payer ses vacances, etc.), alors elle se retrouve à court de liquidité. C’est le point faible visé par Eric Cantona quand il demande aux citoyens de retirer brusquement leur argent des banques 😉

C’est pour cela que les banques conservent en permanence un matelas de liquidités, dans d’autres banques ou à la banque centrale par exemple, ainsi que des obligations d’Etat qu’elles savent pouvoir vendre immédiatement et à bon prix sur les marchés. C’est même une obligation réglementaire, la “réserve de liquidité”. Celle-ci doit comporter des “Actifs liquides de haute qualité”, principalement des obligations d’Etats, et un peu d’obligations d’entreprises très solvables. Chaque mois, les banques comme la Nef doivent déclarer un “Liquidity Coverage Ratio” (Ratio de couverture de la liquidité), qui mesure leur capacité à faire face à une crise de liquidité sur 1 mois.

VIsion schématique : une banque ne peut pas prêter tout l’argent qu’elle reçoit, pour des raisons de bonne gestion et des contraintes réglementaires complètement justifiées

L’argent de compte de paiement, de livrets d’épargne de la Nef ou d’ailleurs ne peuvent donc jamais financer à 100% des projets à impact. La Nef l’explique depuis plusieurs années à la fin de sa liste des financements réalisés. La Nef n’en a tout simplement pas le droit, et cela correspond à une exigence de gestion saine et prudente même si le régulateur ne l’imposait pas. Pour donner un ordre de grandeur, viser 70% semble un bon objectif compatible avec les contraintes réglementaires et de gestion actif-passif.

Encore une fois, dire que ces comptes de néobanques ne financent que des projets à impact positif est donc trompeur. Sur ce point en particulier, je dirais particulièrement.

D’abord, pour une question de stabilité de la ressource. Les comptes de paiements des néobanques se sont développés très récemment (quelques années). Or les banques ont des historiques de dizaines d’années pour mesurer la stabilité de leurs comptes courants ou de leurs livrets d’épargne. Elles savent qu’une partie des clients retire chaque jour de l’argent, d’autres en mettent davantage, et au final sur une clientèle donnée et une période longue la masse est relativement stable. C’est ce qui leur permet de prêter à plus long-terme alors que leurs ressources sont plutôt à court-terme.

Pour n’importe quelle banque qui accueille ces fonds via les néobanques, elles sont nécessairement plus prudentes dans leur utilisation. Elles ont tout simplement moins de connaissance sur les comportements des clients de ces comptes. Mettons nous à leur place, vous avez une nouvelle typologie de clientèle, servie par des jeunes start-up, avec des nouveaux produits comme le compte de paiement. Vous n’allez pas dès qu’ils vous déposent 1 million d’euro acheter immédiatement une obligation verte d’1 million d’euro à 10 ans ou un prêt à 10 ans pour acheter des terres agricoles, un actif peu liquide en cas de défaut de l’emprunteur. Vous allez en mettre une grosse partie de côté, disponible elle aussi à n’importe quel moment!

Ensuite, pour des raisons réglementaires. Quand vous devez déclarer le LCR ou un autre ratio, vous ne pouvez pas dire “alors ce compte là, c’est spécial, c’est une néobanque qui se dit verte, ils ne veulent pas qu’on mette l’argent ailleurs, donc les 10 millions d’obligation verte de l’actif on les met de côté, et les 10 millions de leurs clients au passif aussi”. C’est un raisonnement global, prenant en compte le caractère fongible de la monnaie vu plus haut. La banque respectera la réglementation, pas la promesse de la start-up qui vend certaines de ces cartes.

Dernier point de réglementation, les banques doivent respecter un ratio de réserves obligatoires auprès de la Banque Centrale (aujourd’hui à 1% en France). C’est à dire qu’elles doivent mettre sur leur compte à la Banque Centrale Européenne 1% des dépôts qu’elles reçoivent des clients. Autant qui ne peut donc pas être mis pour des projets à impact.

Enfin, il me semble incohérent pour des acteurs qui se disent “éthiques” ou “citoyens” de ne pas faire preuve d’un minimum de pédagogie financière telle que ci-dessus auprès du grand public et de leurs clients.

Etudes de cas

Sans citer de nom, certains acteurs vont déclarer que l’argent est “cantonné”, c’est à dire selon eux jamais utilisé. Comme nous l’avons vu ci-dessus, c’est impossible comptablement, financièrement et réglementairement.

Quand dans la réglementation il est expliqué que les fonds sont cantonnés, il faut bien comprendre que l’objectif est bien que l’Etablissement de Paiement (EP) ne puisse pas utiliser cet argent. Il n’a pas l’agrément pour, on le contraint donc à le déposer chez quelqu’un qui a le droit de le faire, un Etablissement de Crédit habilité à recevoir des dépôts du public (EC). Celui-ci a un agrément qui indique que l’ACPR a vérifié qu’il avait les moyens humains et techniques notamment, de gérer et d’utiliser cet argent. Mais cette interdiction d’utiliser les fonds vise uniquement l’EP, pas l’EC. Cette confusion est ainsi utilisée pour faire croire que ces fonds ne sont jamais utilisés par la Banque, alors que c’est bien le cas.

Nous allons étudier plus précisément le cas de Tomorrow, qui est le seul acteur en activité pour l’instant. C’est également utile pour le cas français car d’autres acteurs sont en train de répliquer le modèle Tomorrow (ce qui pose la question de la différenciation des deux offres : on aura deux start-up – voire plus – qui maîtrisent une appli et un service client, mais passant par la même banque pour maîtriser leur promesse d’utilisation vertueuse des fonds…).

Tomorrow explique d’abord que “votre argent est exclusivement utilisé pour financer des projets durables”.

Si l’on va sur leur site (27/08), on constate pourtant un gros problème :

- 68 743 357 € déposés par leurs clients

- 9 800 000 € investis dans des projets durables

- Où est le reste, 59 000 000 €, 86% des sommes déposées par les clients ? Comment affirmer que tout va dans du durable?

- Le “0€ investi dans des industries du passé” est également trompeur comme nous le verrons plus bas. Il faudrait déjà avoir une définition “d’industrie du passé”.

- Surtout, je n’ai pas trouvé de politique “0 industrie du passé ou polluante” chez Solaris.

- Enfin, Solaris met beaucoup d’argent en obligations d’Etat et/ou à la Banque Centrale (Allemande je suppose), cf plus bas. Et justement les banques centrales sont accusées de trop financer les entreprises polluantes dans leurs rachats d’obligations massifs initiés lors de la crise de 2008 et accélérés par la crise Covid.

Autre problème, la confusion entre qui finance quoi. Nous l’avons vu, Tomorrow n’a pas le droit de toucher aux fonds de ses clients car ils n’ont pas d’agrément bancaire. Cela m’étonnerait en effet que la législation allemande soit différente à ce sujet. Les conditions générales de vente montrent bien que le contrat pour obtenir le compte et la carte est bien avec Solaris.

Pourtant, ils laissent entendre, avec des formules très ambigües à mon sens, que c’est Tomorrow qui achète des green bonds avec les dépôts de ses clients.

“Bonds are securities that are traded on the stock exchange and can be purchased by private individuals like you, or institutions like Tomorrow or our partner solarisBank. […] According to this arrangement, they must repay their creditors (in this case Tomorrow, or solarisBank) the capital sum and interest after a certain period of time.”

Il faut être très clair ici :

- Soit Tomorrow a acheté ces obligations, et alors ils l’ont fait avec l’argent de la société (apporté par leurs actionnaires et/ou des banques qui leur ont prêté l’argent), mais en aucun cas c’est l’argent de leurs clients qui a pu être utilisé.

- C’est totalement interdit (en France, et en Allemagne ça m’étonnerait que ce soit différent), et une autre néobanque a fait les frais de cette transgression en France, Morning.

- Soit c’est bien Solaris Bank qui l’a fait, et elle n’a utilisé qu’une partie de l’argent déposé par les clients de Tomorrow pour l’acheter (cf principe de fongibilité vu plus haut)

Autre promesse problématique :

“Part of Tomorrow’s customer deposits are channelled into a microfinance fund that funds several dozen institutions around the world, meaning micro-loans can be granted. […]

Funded by Tomorrow, this project focuses on Latin America, Asia and Eastern Europe.”

C’est encore une fois très ambigü :

- Tomorrow affirme financer ce projet de microfinance, mais alors ce ne peut pas être l’argent de ses clients, elle n’en a pas le droit.

- Tomorrow affirme en même temps qu’une partie des dépôts de ses clients financent ce projet, mais alors c’est SolarisBank uniquement qui peut le faire, pas Tomorrow.

- La seule possibilité pour que cela fonctionne, c’est que Tomorrow ET SolarisBank aient financé ce projet. Dans tous les cas, il y a une vraie confusion entre les rôles des deux entités qui me semble complètement incohérent avec les promesses de transparence et d’éthique de la société.

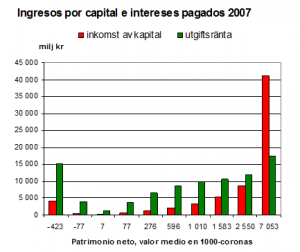

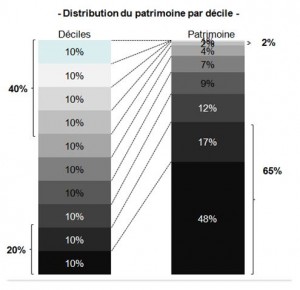

Reprenons la principale promesse aujourd’hui, l’argent ne va financer que des projets positifs car il va dans un green bond. Premier point vu ci-dessus, en fait ils affichent que ce green bond ne représente que 14% des fonds déposés par leurs clients.

L’argent est donc déposé chez Solaris Bank, qui parmi tous ses actifs, va acheter un green bond émis par NRW. Mais Solaris, comme vu ci-dessus, ne peut pas acheter que des green bonds, elle a notamment besoin d’avoir de la trésorerie. Comme nous le voyons sur son bilan (au 31/12/2018, dernier rapport annuel disponible sur son site Internet au 27/08/2020), une grande partie de son bilan va à un Etat ou sa Banque Centrale (“Zentralstaaten oder Zentralbanken”), le plus probable étant la Banque Centrale Allemande.

En version plus graphique :

Nous n’avons pas de précisions sur qui est financé dans les “prêts à la clientèle”, mais Solaris ne prétend pas être une banque éthique ou particulièrement concernée par ce sujet. Son business est celui d’une “Bank as a service”, c’est à dire fournir à des entreprises, notamment start-up, des produits financiers qu’ils peuvent vendre à leurs clients. Au moins, ils ne mentent pas sur leur objectif, qui est du business classique.

Le green bond évoqué, de 9.8M€, représente moins de 4% de son bilan au 31/12/2018. Comme l’argent est fongible, l’argent déposé par Tomorrow finance l’intégralité du bilan de Solaris, et donc il faut considérer que seulement 4% des fonds de ses clients vont dans ce green bond.

Une autre remarque qui me semble intéressante sur le modèle de Solaris, qui est cohérent avec ce que j’explique ci-dessus sur la gestion actif-passif, est leur orientation vers des financements à court-terme. Je vous ai mis ci-dessous le comparatif avec la Nef. Près des trois quarts des actifs de Solaris sont à moins d’un an. Leurs acteurs étant plutôt jeunes, avec des produits de type compte de paiement et livret d’épargne, il est normal qu’ils ne s’aventurent pas à financer des projets à très long terme. La différence est flagrante avec la Nef qui historiquement finance des projets à moyen-long terme.

Sources : rapports annuels 2018 pour Solaris (dernier disponible), 2019 pour Nef

Cela ne veut pas dire que “c’est mal”, car les entreprises ont aussi besoin de financement à court-terme, et la Nef en propose. C’est juste que faire croire qu’on peut investir dans les projets qui vont contribuer à la transition énergétique par exemple, qui demandent des financements longs (ex : Energies renouvelables, projets à 10/15/20 ans), avec des ressources très court-terme avec peu d’historique, comme les comptes de paiement, ne tient pas.

Résumons : on a donc des clients d’une néobanque, qui financent la totalité du bilan de Solaris, et plutôt ses financements courts-termes. Parmi tout le bilan, il y a un greenbond, qui représente moins de 4% du total (9.8M sur 253M). Ces 4% financent une banque régionale allemande, qui a parmi ses projets des projets écologiques, mais aussi beaucoup de prêts dans d’autres banques comme nous allons voir. Ca fait un bon processus de dilution et de complexité, pas vraiment de la transparence et du 100% de projets positifs / 0% fossile…

Continuons donc notre recherche. L’argent des apporteurs de fonds de Solaris va donc en partie dans NRW Bank. Et que fait la NRW Bank? Regardons son bilan.

Si je traduis :

Sur un bilan de 149 Milliards d’euros, 43 Mds vont vers…d’autres banques! (Kreditinstitute) soit 29%, un tiers. On retrouve alors un étage de plus dans le circuit de l’argent, puisque ces banques vont elles-mêmes avoir des activités plus vertes que d’autres, et prêter elles-mêmes à d’autres banques.

Il faudrait creuser encore davantage, et je ne doute pas que la NRW est sans doute meilleure qu’une banque commerciale qui cherche exclusivement le profit. Plusieurs initiatives présentées sur son site Internet semblent aller dans le bon sens. Mais en l’absence de transparence et de mission très claire, il est difficile d’avoir des garanties du niveau d’une banque éthique.

Ce qui nous donne au final :

On voit bien le problème qui se dégage de ce montage en mille-feuilles : la part de l’argent déposé par les clients qui sert à des projets verts se dilue à chaque étape, et cela peut devenir très faible, d’autant moins que l’acteur partenaire sera moins éthique. Même le 4% de green bond est donc pour moi une estimation potentiellement large.

Et les banques éthiques?

Les banques éthiques font face aux mêmes contraintes réglementaires et de gestion actif-passif que les autres banques, et ne peuvent donc pas financer que des projets à impact. Elles achètent des obligations souveraines, et placent des excédents de liquidité dans d’autres banques.

En revanche, elles ont davantage de maîtrise (puisqu’elles peuvent prêter directement à des projets) et se fixent l’objectif de maximiser ce taux d’argent collecté vers des projets à impact. On l’appelle le taux de réemploi, et c’est donc l’indicateur clé. Si l’on regarde Triodos, la plus grande banque éthique en Europe, présente dans plusieurs pays, on est sur un taux d’environ 70%/80% selon les années. Pour la Nef, on est aujourd’hui à environ 55%. C’est un combat permanent pour faire monter ce taux, car il est facile de collecter de l’argent aujourd’hui (beaucoup de liquidités et d’épargne disponible, peu de concurrence pour attirer ces dépôts) mais beaucoup plus difficile de prêter (forte concurrence, taux très bas avec la politique de la BCE, etc.). Pour ceux qui veulent davantage creuser, lisez les 5 pages dédiées sur la liste des financements 2019.

Dernier point qui me semble essentiel, on parle beaucoup de financer la transition, les projets à impact positifs, mais que finance-t-on au juste, et qu’est-ce-qui est le plus utile?

Solaris a acheté un peu d’obligations vertes d’une banque de développement régionale allemande. C’est très bien. Mais si ce n’était pas eux, il faut bien voir que cela aurait été probablement d’autres. Quel acteur public a aujourd’hui des problèmes de financement? Ils s’endettent à taux négatif ou très faible grâce à la politique de la BCE (Banque Centrale Européenne). Par exemple, la BCE a presque entièrement absorbé le surplus de dette d’Etat lié au Covid

Nous avons évidemment besoin de banques de développement, de grands projets d’infrastructure, mais aujourd’hui ce n’est sans doute pas la priorité.

A mon sens, et c’est la mission des banques éthiques depuis leur création, il faut financer ce qui n’est pas assez financé par ces acteurs, des projets petits et moyens dans les territoires, des changements d’échelle de projets moyens à fort impact pour qu’ils essaiment, etc. Eux ont plus de difficultés et ont des impacts locaux importants. A la Nef par exemple, 50% des financements sont des créations d’entreprises, dans des secteurs pionniers. La Nef a été un des premiers soutiens de Biocoop et de l’agriculture biologique en France, cofondateur d’Enercoop, de la foncière Terre de Liens, appuie le Réseau Vrac, le mouvement Zero Waste, etc. C’est le financement de ces pionniers, qui transforment concrètement la société et inspirent la transformation de leurs secteurs respectifs, qui est essentiel.

Sur le modèle économique, un autre point me gêne chez Tomorrow. La gratuité du compte. Or les services bancaires ont un coût. Un acteur qui se dit “éthique” et propose un compte à 0€ masque les coûts et le travail qu’il y a derrière, et évite toute pédagogie sans laquelle aucun projet qui se prétend “responsable, durable, éthique, etc.” ne peut aller à mon sens.

Pire, ce modèle me semble très opportuniste et sans valeur ajoutée. Un green bond, comme toute obligation côté sur un marché, ne coûte quasiment rien à acheter : en quelques clics, vous avez transféré des dizaines de millions d’euros. Mais c’est la banque qui a émis cette obligation qui va faire le travail d’étudier des projets et les financer, ce qui a un coût important. Tout ce travail, où réside la valeur du métier de banquier, d’analyse, est sous-traité, mais son image est accaparée afin de capter des clients.

C’est ce que dénonce notamment la GLS, la banque éthique allemande dans ce podcast où un débat a lieu avec Tomorrow (en allemand, merci à Simon Kauffmann pour la traduction, dont je reprends quelques éléments en les réécrivant),

- Une banque éthique a un impact que n’ont pas les banques classiques, car elle prête à des projets à fort impact, délaissées par les autres

- Les néobanques “vertes” n’apportent pas de financement à ces projets et n’ont donc pas d’impact ni ne représentent une alternative

- Le système du cantonnement dans une banque non éthique est opaque et ne permet pas de justifier la promesse, à l’inverse d’une banque éthique qui maîtrise sa collecte et son emploi

- Tomorrow se défend alors en signalant qu’elle a des fonctionnalités “vertes” au-delà de l’utilisation des fonds : mesure de l’empreinte carbone, “cashback”, etc

- Pour la GLS c’est une approche fondamentalement différente, la banque éthique assume elle-même la responsabilité d’apporter un changement dans la société (via la transformation monétaire et le portage du risque dans le financement de projets)

Merci aux relecteurs Chloé, Jean-Philippe et Nicolas, et Simon pour la traduction du podcast.

Commentaires récents